全球最年轻的独角兽登陆港交所!

今日早盘,作为中国最大在线医疗健康平台,京东健康早盘高开后一路上扬,盘中涨50%,截至发稿,京东健康总市值超3300亿港元,市值已经超越阿里健康。

本次发行是中国互联网医疗企业历史上规模最大的股权融资项目,京东健康也成为继京东数科和京东物流之后,京东集团打造的第三只独角兽,同时也是全球最年轻的独角兽。

一年估值翻四倍

高瓴、老虎基金、贝莱德等加持

京东健康在昨天的暗盘交易中涨幅一度超27%,收涨26.88%,报89.55港元,成交额达到1.90亿港元。

京东健康此次IPO定价每股70.58港元,上市拟募集资金净额约264.57亿港元(不包括超额配售权且剔除上市费用支出),华兴资本担任联席全球协调人。

本次发行的香港公开发售端获近422倍认购,机构端基石投资者可谓阵容华丽,包括高瓴资本、老虎基金、Lake Bleu Prime、国调基金、新加坡政府投资公司(GIC)与贝莱德(BlackRock)等。

京东健康最早是在2014年作为京东集团的一个独立业务上线运营,2017年推出在线问诊服务,自2019年5月分拆独立运营至今,经历过3轮融资,估值约翻4倍。今年8月,京东健康完成了B轮9亿美元的融资,融资后估值达到300亿美元,投资者包括高瓴资本。

仅仅一个月之后,京东健康于9月27日正式向港交所提交了招股说明书。这是继京东数科之后,京东分拆上市的第二块业务。

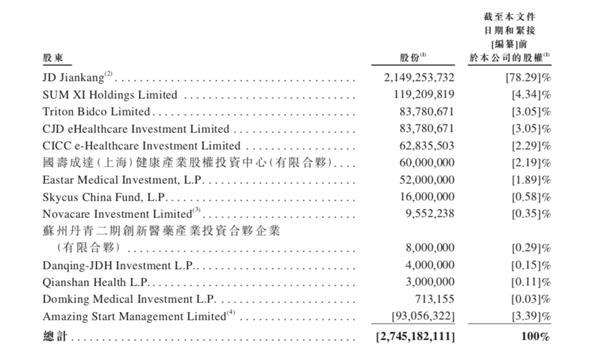

招股书显示,IPO前,京东集团持股78.29%,为公司第一大股东;高瓴资本持股4.34%,为公司第二大股东与最大机构股东;霸菱亚洲与CPEChina Fund均持股3.05%,中金公司持股2.29%,中国人寿持股2.19%。

据其招股书显示,截至公告日,刘强东持有JD.com可于股东大会就决议案行使的投票权约77.2%。京东健康顺利上市,刘强东的身价也将直接迎来暴涨。

日均在线问诊量约9万次

目前的京东健康旗下拥有零售药房及在线医疗健康服务。若按照2019年按收入计,京东健康的零售药房是中国最大的在线零售药房。

招股书显示,京东健康的零售药房业务通过自营、线上平台和全渠道布局三种模式运营,目前已建立涵盖行业领先的制药公司和健康产品供应商的供应链网络。

2017年至2019年,京东健康的总收入分别为56亿元、82亿元、108亿元,2020年上半年为88亿元。剔除公允价值变动和非经常损益项目,京东健康在2017年至2019年的净利润分别为2.1亿元、2.5亿元、3.4亿元,2020年上半年为3.7亿元。

在收入方面,收入主要来自通过自营业务销售医药和健康产品,其次来自向第三方商家收取佣金和平台使用费以及向供应商和第三方商家收取数字化营销服务费等。

京东健康组建了自有医生和外部医生团队,截至2020年9月20日,平台拥有超过6.5万名医生。2020年上半年,京东健康日均在线问诊量约9万次,是2019年同期的近6倍;截至2020年6月30日,超过1.5亿名用户曾使用京东健康的平台购买医药和健康产品或医疗健康服务。

互联网医疗站上“风口”

阿里健康年涨幅达150%

互联网医疗行业,目前在中国正处于持续性的风口。今年以来,在疫情的影响下,两家互联网医疗平台已涨“疯”。

截至发稿,阿里健康(00241.HK)年内已经大涨超150%,最新总市值为3041亿港元。

另外平安好医生(01833.HK)年内股价一度高涨,至8月3日触及历史高点,前7月股价翻番,累计涨幅达107.39%,不过随后股价震荡下跌。截至发稿,平安好医生年内股价累计涨幅近60%,最新总市值为1043亿港元。

或若京东健康实现上市,将与阿里健康、平安好医生在港股医疗健康板块形成三足鼎立的局面。

浦银国际表示,互联网医疗业态百花齐放,以信息化、数字化的形式尝试解决各种医疗系统的痛点。政策不断释放利好消息,此次疫情也充当了催化剂的角色,互联网医疗行业迎来了决胜时刻。京东健康凭借其电商优势、平台优势、运输优势等,若其上市成功,港股互联网医疗板块或再起新秀。