投资要点

本轮大宗商品行情类似于2008-2011年。2000年之后的大宗商品周期主要有三轮,分别是 2003-2011年, 2016-2017年以及自2019年底开始的大宗商品周期,本轮更类似于 2008-2011年的行情。 我们对比2000年以来三轮大宗商品行情,认为在货币政策和财政刺激均是历史新高的本轮行情有望延续,但是由于中国的类似于“四万亿”的基建投资缺失,本轮大宗商品行情预计会有一定的分化,供需格局好的产品上涨更为确定,本轮大宗商品的需求推动力量是超大规模货币宽松和全球制造业补库周期上行。

预计本轮大宗商品行情仍将继续,具有一定的可持续性。主要依据是未来美联储为首的央行扩表在短期难以结束,美国等国后续的财政刺激有望出台,这将继续推升大宗商品的行情。从观测指标上,我们选取库存变动、金铜比、流动性指标来观测后续的大宗商品运行方向,结果均暗示后续铜为代表的大宗商品高峰点尚未到来。

重视本轮周期股行情的不同。以往的周期股行情具有一定的趋同性,近年来逐渐有公司在行业β的基础上,有了α属性,我们认为当前需要重视周期股的重大变化,即重视其自身的成长性。当一些周期股慢慢通过纵向的产业链整合(桐昆股份)、或横向的合理并购以及副产品的挖掘(华鲁恒升、万华化学)证明了自己对产业链利润的把控能力,其属性就从传统高波动的周期股逐渐走向周期成长股。 以铜行业为例,我们认为紫金矿业具有较强的α属性,当前是公司和行业层面逻辑的共振,估值上我们认为需要考虑其“确定性”的溢价。建议关注紫金矿业、云南铜业等。

风险提示:美国财政刺激落空或大幅低于预期;美国经济超预期走强;全球货币提前大幅收紧。

1、大宗商品行情将继续演绎

本轮大宗商品价格涨势从2019年底启动,在疫情影响下有所中断,在后续全球史诗级的货币宽松和财政刺激下,大宗商品价格连连攀升。截止11月20 日,LME铜价为7090美元/吨,已经接近2017年底的价格高点;LME铝价为1989 美金/吨,相比3月底的价格上涨 33%左右。Comex黄金价格也在8月初突破2000 美金/盎司的历史新高,相比3月底的价格上涨约37%。在当前背景下,我们审视 2000 年以来大宗商品的行情走势,试图寻找本轮行情的未来方向。

2000 年之后的大宗商品周期主要有三轮,分别是2003-2011年,2016-2017年以及自2019 年底开始的本轮周期。

2003-2011年的大宗商品周期行情是在中国和欧美等全球需求的拉动下催生的,期间叠加了2008年经济危机,从价格指数上看,2008 年12月到2011年4月的 CRB 金属指数涨幅186%, LME铜价涨幅为243%。

2016年开始的大宗商品周期是供给端的中国供给侧改革和需求端的全球库存周期上行推动的,在此期间的CRB 金属指数涨幅65%, LME铜价涨幅为58%。

本轮的大宗商品行情自2019年底启动,后被疫情中断,自2020年3月份的低点以来,CRB 金属指数涨幅约26%,LME铜价涨幅约55%。

本轮大宗商品行情可以参考2008-2011年全球经济危机后的走势。2008年的经济危机起源于2007年9月的次贷危机,危机在2008 年3月份的贝尔斯登的破产后扩大,CRB金属现货价格大幅下跌。2008年9月份雷曼兄弟申请破产保护,危机达到高潮,此时美联储向市场注入大量流动性,同时在中国的大规模基建投资刺激下,大宗商品价格企稳回升。 随后在2010年由于欧元区的债务危机,商品价格经历了一定的修整,之后继续上涨至2011年4月的高峰。

2008 年经济危机期间主要的货币政策和财政刺激如下。

(1)货币政策方面,美联储为代表的货币当局采取量化宽松政策,美联储总资产从2008 年 9月份的0.95万亿美金扩张到2011年6月份QE2结束时的2.9万亿美金,最终在QE4结束后总资产为4.5万亿美金,资产负债表涨幅为374%。欧洲央行总资产也从2008年8月的1.44 万亿欧元增长到2012年6月份的3.10万亿欧元,资产负债表涨幅为115%。

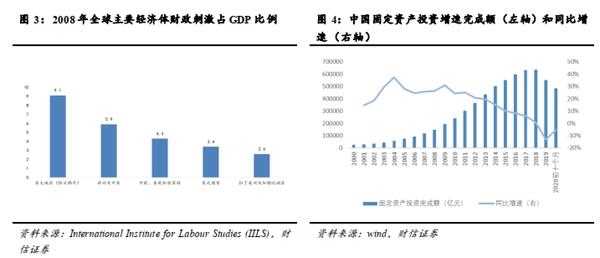

(2)财政刺激上,根据数据统计,2008 年全球推出的财政刺激措施在GDP中的占比平均值约为4.5%,其中,中国进行了4万亿元的基础设施建设投资计划, 占据当年 GDP 比重为12%。

本轮自 2020 年危机期间的货币政策和财政刺激如下。

(1)货币政策方面, 以美联储为代表的货币当局同样采取量化宽松政策,美联储在2020年3月16日开启 7000亿美金的量化宽松,在3月23日再次开启不限量的量化宽松,总资产从3月份的 4.3万亿美金增长到11月份的7.3万亿美金,涨幅为70%,摩根士丹利预计 2021年底美联储资产负债表有望扩张至10万亿美金。 欧洲央行资产负债表也从2020年3 月的4.70 万亿欧元增长到2020年11月份的6.83万亿欧元,涨幅为45%。

(2)财政刺激上,2020年全球主要经济体的财政刺激规模较大,其中美国陆续出台四轮约 2.8万美金的财政刺激计划,占据2019年GDP比重为12%。德国在3月23日出台了7500 亿欧元的财政刺激计划。中国发行了1万亿元的抗疫特别国债,主要用于公共卫生等基础设施建设(7000 亿元)和抗疫相关支出(3000 亿元)。

通过比较2008年和2020年度货币政策和财政刺激发现:

(1)货币政策方面,本轮主要央行扩表幅度均大于上一轮,2020年3月至今的主要央行扩表幅度为37%,大于2008-2011年的14%, 5.71万亿美元的扩表额度也大于上一轮的1.11万亿美元。

(2) 财政刺激方面,根据第一财经研究院的统计,截止4月份的主要国家出台的财政刺激总额远超2008年,且财政刺激规模占据GDP规模预计是8%,远大于2008年的4.5%。我们发现在危机中,发达国家倾向于进行就业问题、低收入群体的转移支付、降低企业债务和税收负担等方面的刺激政策,而中国为代表的发展中国家倾向于基础设施等固定资产投资, 这些固定资产投资的刺激政策往往更能推升大宗商品价格。此次中国在房地产三道红线以及“房住不炒”的影响下,并未开启类似于2008年的大规模基建投资,这对于大宗商品的上行力度略有制约。

我们再比较本轮和2016-2017年的大宗商品行情。

(1)在供给端,2016年有中国为代表的供给侧改革,本轮在疫情影响下,矿产端有一定程度的供给收缩,以矿产铜为例,根据ICSG数据, 2020年1-7月份全球矿产铜产量1159万吨,同比下滑0.4%。

(2)从需求端看,2016年并未有全球级别大规模的量化宽松,财政刺激力度较弱,本轮的货币和财政刺激力度均处于历史最高值。

我们对比 2000 年以来三轮大宗商品行情,本轮行情下,由于中国类似于“四万亿”的基建投资缺失,本轮大宗商品行情预计会有一定的分化,供需格局好的产品上涨更为确定,本轮大宗商品的需求推动力量是超大规模货币宽松和全球制造业补库周期上行。

我们认为大宗商品行情仍将继续,且具有一定的可持续性。主要依据是未来美联储为首的央行扩表在短期难以结束(疫情仍有反复且欧美新增确诊人数仍处于高位), 且美国等国后续的财政刺激有望出台,这将继续推升大宗商品的行情。 从观测指标上,我们选取库存变动、 金铜比、流动性指标来观测后续的大宗商品运行方向。

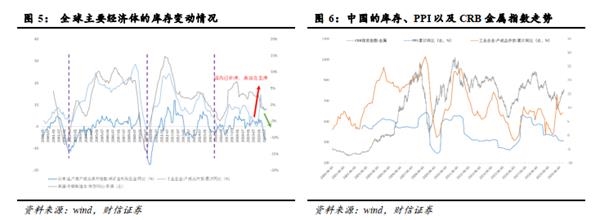

一、从库存周期看,当前中国刚处于主动加库存阶段,美、日仍处于被动去库存阶段。

大宗商品价格上涨一般处于被动去库存(价升量跌)和主动补库存阶段(量价齐升),中国刚处于主动补库存阶段,美、日由于疫情影响,当前仍处于被动去库存阶段,这意味着全球未来的主动补库存的共振尚未到来。 同时本轮的价格指数底点在3月份,截止目前经历 8个月的上行期, 按照 CRB 金属指数大多领先库存变动6-8个月的规律, 目前全球或是刚处于主动加库存阶段。

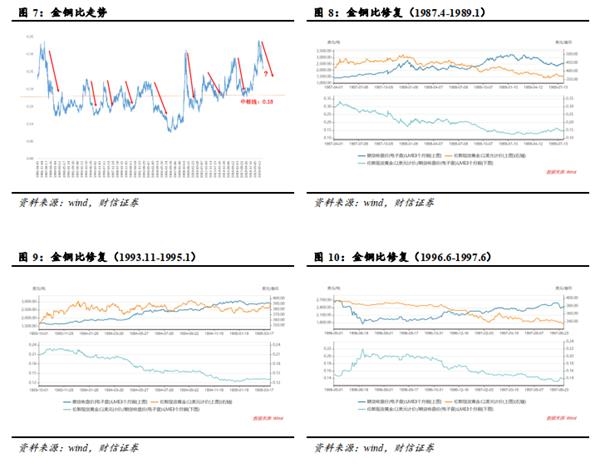

二、从金铜比来看,后续金铜比的修复将主要依赖于铜价的上涨。

1986年以来的金铜比中位数和平均值均为0.18。复盘历史上八次金铜比的修复,发现均是以铜价的大幅上涨结束的。 截止11月20日的金铜比是0.26,虽从3月份的0.34高点有所回落,但仍处于历史较高区间,高于0.18 的历史中枢值。对比历次的金铜比修复,我们认为2009年2月到2011年2月的金铜比修复行情和当前较为类似(均是危机后大幅量化宽松下的修复)。考虑到当前金铜比仍处于较高区间,且后续有财政刺激的预期,我们认为本轮金铜比修复尚未结束,且后续金铜比的修复将主要依赖于铜价的上涨。

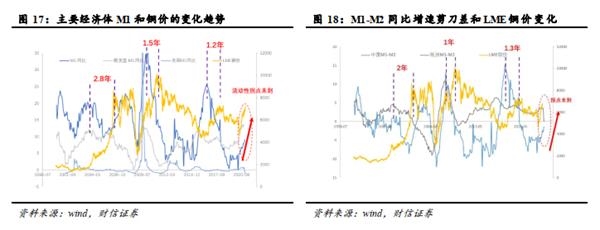

三、从流动性的观察指标来看,全球主要经济体M1增速以及M1和M2 增速剪刀差均暗示后续铜为代表的大宗商品高峰点尚未到来。

从逻辑上看, 超发的货币在实体经济中流通后再到通胀抬升都需要经历一定的时间。

(1)我们复盘2000年以来的M1增速和LME铜价的变化,发现M1增速的拐点提前于铜价拐点1.2-2.8年,当前M1增速处于上行态势, 拐点尚未到来,暗示铜价的高峰点尚未到来。

(2)从M1-M2剪刀差来看,其往往提前于LME铜价1-2年,当前M1-M2剪刀差整体处于上行态势,暗示铜价的高峰点尚未到来。

前面我们论证了大宗商品行情仍将继续, 以往的周期股行情具有一定的趋同性,近年来逐渐有公司在行业β的基础上,有了α属性,我们认为当前需要重视周期股的重大变化,即重视其自身的成长性。

传统的周期股行情大幅的波动本质是业务单一带来的盈利能力的波动,而价格为主要决定因素的盈利情况往往较难判断,导致了其盈利有一定的不确定性,市场往往难以给予高估值。 当一些周期股慢慢通过纵向的产业链整合(桐昆股份)、或横向的合理并购以及副产品的挖掘(华鲁恒升、万华化学) 证明了自己对产业链利润的把控能力, 其属性就从传统高波动的周期股逐渐走向周期成长股。

以铜行业为例,我们认为紫金矿业具有较强的α属性, 当前是公司+行业层面的共振,其不断通过并购,公司层面有了量的逻辑,且大幅放量的年份起始于2020年,按照公司规划,会持续到2022年。

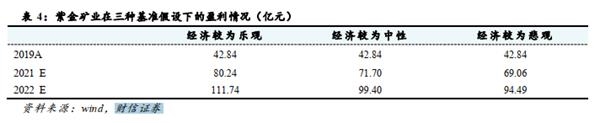

我们按照2022年公司的产能规划以及不同价格假设下测算公司的利润情况,假设条件如下:

(1)产量方面,假设2022年公司矿产金产量为54 吨,矿产铜为74 万吨,矿产锌为42 万吨。

(2)经济较为乐观:国内铜价5.5 万元/吨,金价320元/g,锌价2万元/吨。

(3)经济较为中性:国内铜价5 万元/吨,金价340元/g,锌价1.8万元/吨。

(4)经济较为悲观:国内铜价4.6 万元/吨,金价370元/g,锌价1.6万元/吨。

从测算结果来看,以2019年的归母净利润42.84亿元为基准,2022年公司在经济乐观/中性/悲观条件下的利润分别为 111.74/99.40/94.49亿元,分别是2019年度利润的2.61/2.32/2.21 倍。 这表明紫金矿业的盈利增长确定性较高,而这是其α属性的来源,所以估值上我们认为需要考虑其“确定性”的溢价。 建议关注紫金矿业、云南铜业等。

3、风险提示

美国财政刺激落空或大幅低于预期;美国经济超预期走强;全球货币提前大幅收紧。