大象转身不易,在减债重组的路上,通用电气不得不下定壮士断腕的决心。继房地产、医疗业务之后,航空租赁业务也被通用电气“抛弃”了。对于通用电气而言,这不是个容易的决定,毕竟航空租赁业务已经是其金融板块下最后的“大头”了。但在庞大的债务和愈发危险的信用评级前,“一别两宽”或许是更明智的选择。

巨头呼之欲出

传闻传了没几天,通用电气(GE)就自行官宣了。当地时间3月10日,GE发布声明称,向AerCap出售旗下飞机租赁部门(GE Capital Aviation Services,简称“GECAS”)。

具体而言,根据双方协议,GE将把其飞机租赁部门约340亿美元的净资产,以及400多名雇员转移至AerCap。作为交换,GE会获得约240亿美元的现金,同时持有合并后新公司46%的股权。GE称,上述交易的总价将超过300亿美元。合并后的公司将保留AerCap的名称,而GECAS将成为AerCap的一项业务。

截至当天收盘,GE股价下跌5.36%,报收13.25美元,AerCap跌4.66%。值得一提的是,AerCap还获得了花旗集团和高盛对于240亿美元融资的保证,这也将成为继Verizon之后今年全球第二大融资案。

对于300亿美元的价格,民航资源网专家、李及李数据分析公司创始人李瀚明指出,净资产大概也就是这个数。

事实上,鉴于两家公司的体量,以及在全球航空租赁市场的份额,这一交易最终能否成行的确难说。3月8日,AerCap就向《华尔街日报》证实了这一消息,但当时,该公司表示,不保证交易会最终达成。

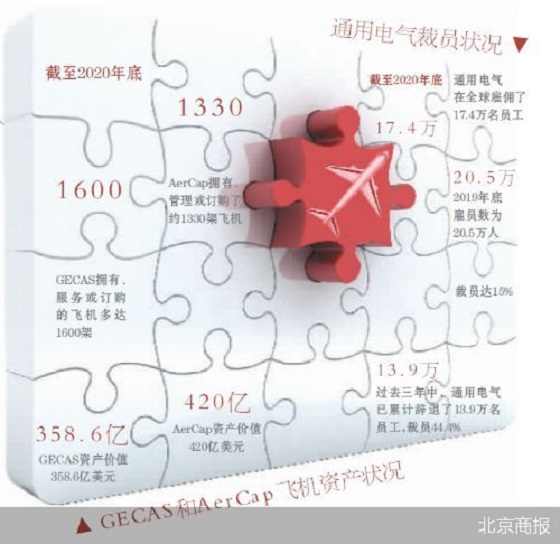

若交易完成,全球最大的航空租赁巨头呼之欲出。数据显示,GECAS拥有、负责维修或订购的飞机数量超过1600架。截至2020年底,其资产价值358.6亿美元。另外,监管备案文件显示,截至去年年底,AerCap拥有、负责管理或订购了约1330架飞机,其资产价值为420亿美元。

根据美国富瑞金融集团的数据,AerCap与GECAS合并后,将拥有全球约7%的喷气式客机机队,这大约是最接近的竞争对手、总部位于都柏林的Avolon的3倍。根据声明中双方的预计,这笔交易或将需要9-12个月才能落地,期间需要得到AerCap股东和监管部门批准。

甩掉包袱

是否能打造一个史无前例的航空租赁巨头,或许并不重要。至少对于GE而言,这并非这起交易的初衷。

在发布的公告中,GE强调称,通过这笔交易和现有的现金储备,完成交易后有望减少300亿美元的负债,使得2018年末以来削减负债的总数达到700亿美元。公司希望能够在未来几年内将净负债/EBITDA(即未计入利息、税项、折旧及摊销的净利润)比值降至2.5倍水平以下。

债务是GE的难以承受之重。截至2020年底,该公司约有750亿美元的债务,其中约七成涉及该公司的金融板块。2019年末,GE的债务总规模为908亿美元。

而GECAS正是GE金融板块目前所剩的最大一块业务,占到金融板块2020年72.5亿美元营收规模的一半以上。2020年,GE金融板块总收入为72亿美元,GECAS占了近40亿美元。

从数据来看,GECAS在2020年的表现也不甚乐观。财报显示,GE 2020财年归属于母公司普通股股东净利润为52.3亿美元,同比增长196.16%;营业收入为796.19亿美元,同比下跌了16.38%。

其中,航空租赁部门在2020年的营收同比下降了近1/5,利润更是惨淡,从2019年的10亿美元利润跌至去年的7.86亿美元亏损。为此,航空租赁部门还将其飞机的估值下调至350亿美元。

这与疫情脱不了干系。在疫情冲击下,全球航空公司资金紧张,难以向GECAS付款。

北京昶盛律师事务所主任宋云鹏告诉北京商报记者,在全球航空业中,飞机融资租赁的比例是比较大的,航空属于重资本的产业,这种方式能让航空公司发展比较快。而融资租赁一般是分期付款,根据协议可能是分月或者分季度来付款,但现在航空公司业务难以为继,因此付款可能也会滞后,间接冲击飞机租赁市场。

华尔街也对这笔交易报以积极的看法。巴克莱分析师朱利安·米切尔在本周的一份研报中称,飞机租赁业务的合并对于GE和AerCap来说是一笔双赢的交易,若能达成协议,将简化GE的资产负债表。“在许多投资者看来,GECAS是一个黑匣子,不停地消耗GE工业部门的资金……GECAS的负债仍然超过1000亿美元,这一直是劝退投资者买入更多GE股票的主要障碍。”

大象转身

“这件事情和疫情有关系但关系不大,GE拆分金融部门是十年前就有这个计划了”,李瀚明指出,GE现在正在进行业务裁减,将制造业以外的金融等业务拆分,从而专业化市场定位。

在周三的投资者日活动上,GE CEO卡尔普坦言,“这笔交易标志着GE真正转型为一家更专注、更简单、更强大的工业企业。这对于公司转型目标极为关键,后续公司将能够集中精力于四大核心工业业务,实现能源转型、精确医疗保健和航空工业的未来目标”。

在GE漫长的“重生”路上,出售GECAS只是其中一步。

2008年金融危机下,这家曾“定义了美国时代”的老牌巨头被总资产高达5000亿美元的金融板块严重拖累,尤其是占整体营收高达38%的放贷业务。2009年3月,GE股票收于每股6.66美元的低点,公司濒临破产。

此后,虽然在美联储的救助下获得了喘息的机会,但GE也一蹶不振,在过去十多年间,GE加快了各部门的资产重组进程,相继完成了房地产等资产的剥离。

李瀚明提到,2014年GE拆分了旗下为家电提供分期付款服务的消费者金融部门,独立成立Synchrony Financial这一家上市公司,现在拆分GECAS,也是去金融化,专注制造业的一部分。

2018年6月,126岁的GE被道琼斯工业平均指数剔除出成分股名单。当天,GE宣布彻底重组,2018年由此被称为“重启之年”,具体的重组措施包括裁减1.2万名员工,缩减15个生产基地,冻结约2万名美国员工的养老金计划等等。

GE的确是下了壮士断腕的决心。根据其向美国SEC提交的文件,截至2020年底,GE在全球有17.4万名员工,而2019年底雇员数为20.5万人,裁员达15%。过去三年中,GE累计辞退了13.9万名员工,裁员44.4%。

而此次售出航空租赁业务后,GE的金融板块也将“回归”。李瀚明指出,原先GECAS和Synchrony Financial同属于GE Capital 这一GE的金融子公司(同属于的还有能源部门的GE Energy Financial Services)。这一金融子公司最早是在1932年为消费者和企业提供融资服务,但是现在随着金融业的高速发展,融资成本已经大大降低了,逐渐这家公司就没有存在的必要了。在GECAS被收购后,GEEFS就将进入GE本身,也宣告GE Capital 的正式结束。这样的操作可以缩减GE的资产负债表,令公司聚焦在核心资产上。

对于未来的业务重心等问题,北京商报记者联系了GE方面,不过截至发稿还未收到具体回复。

不过,虽然甩掉了一些包袱,但对于GE而言,要想轻装重新上阵并不容易。在2021财年的业绩指引中,GE给出的经调整收益前景并不乐观。标普表示,将GE列入负面观察名单,评级为BBB +,并预计10-12个月后将评级下调至BBB,离“垃圾”仅剩“两步”之遥。

“GE是经过多年才陷入这种混乱局面的,也需要数年时间来走上正轨。”投行Huntington Private Bank首席投资官John Augustine评价道。